¿Banxico ha claudicado en su mandato constitucional?

¿Quiénes se benefician de la decisión tomada por el Banco de México?

Si disfrutas de nuestro contenido, te invitamos a apoyar nuestro trabajo suscribiéndote a nuestro servicio informativo premium. Tu suscripción nos permitirá seguir adelante con nuestra labor y, además, te dará acceso a contenido exclusivo. ¡Agradecemos de antemano tu apoyo!

Hay semanas que serán recordadas durante mucho tiempo por los precedentes que sientan en materia económica y financiera, y me parece que la que recién concluye será una de ellas. Como todos ustedes seguramente se enteraron, el pasado jueves 8 de agosto, la Junta de Gobierno del Banco de México sorprendió a la mayoría de analistas al anunciar que decidió disminuir en 25 puntos base el objetivo para la Tasa de Interés Interbancaria a un día a un nivel de 10.75%, con efectos a partir del 9 de agosto de 2024.

Dicha decisión fue tomada por mayoría de tres votos a favor de la disminución y dos votos para que se quedará sin cambio. Votaron a favor de mantener el objetivo para la Tasa de Interés Interbancaria a un día solo Irene Espinosa y Jonathan Heath.

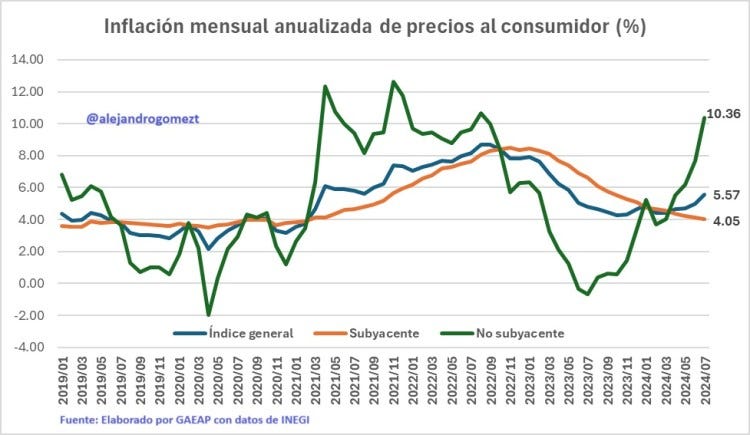

La sorpresa de la decisión surgió porque muy pocos pensaban que el banco central se atrevería a disminuir su tasa de interés objetivo en un contexto de inflación al alza. Precisamente, el mismo día en que se anunció la decisión del Banxico, el INEGI informó que la inflación general de precios al consumidor subió a 5.57% anual en julio, producto de que la subyacente se ubicó en 4.05%, mientras que la no subyacente se disparó hasta 10.36 por ciento.

De esta manera, la inflación general acumuló cinco meses consecutivos de incremento y ahora tenemos la inflación más alta desde mayo de 2023. Por su parte, la inflación subyacente siguió bajando y sumó 21 meses consecutivos de disminuciones a tasa anual. La que es un desastre es la inflación no subyacente (la de los bienes agropecuarios, energéticos y tarifas autorizadas por el gobierno) que acumula 10 meses consecutivos de incrementos importantes, ya que pasó de apenas 0.56% anual en octubre de 2023 al 10.36% anual en julio pasado.

La sorpresa por la decisión del Banco de México también se dio porque las expectativas inflacionarias para lo que resta del año se han deteriorado de manera significativa. La Encuesta de Expectativas del Sector Privado del Banxico correspondiente al mes de julio menciona que los encuestados esperan que la inflación sea de 4.65% al cierre de este año, mientras que la más reciente Encuesta Citibanamex de Expectativas publicada el pasado 6 de agosto, ubica la inflación de cierre de año en 4.63%.

Pero lo que es peor, el propio Banco de México ha actualizado al alza su expectativa inflacionaria y en el comunicado de prensa emitido para dar a conocer su decisión de política monetaria del 8 de agosto, aparece una tabla en la cual menciona que espera que la inflación del cuarto trimestre de este año sea de 4.4%. Esto contrasta con el 4.0% de inflación esperada cuando se informó la pasada decisión de política monetaria el pasado 8 de agosto.

Hay que recordar que el objetivo de inflación del Banco de México es de 3.0% con un margen de error de +/- un punto porcentual, por lo que el nivel inflacionario actual está muy lejos del objetivo. Dado lo anterior, cabe preguntarse lo siguiente: Si el Banxico tiene como único mandato constitucional el preservar el poder adquisitivo de la moneda (no tiene triple mandato que lo obligue a incentivar el crecimiento económico y abatir el desempleo, como lo tienen los bancos centrales modernos), ¿cómo fue qué tomó la decisión de bajar la tasa de interés en un contexto de inflación al alza y deterioro de expectativas inflacionarias?

De hecho, el Banxico identifica los riesgos al alza para la inflación y los menciona en su comunicado de prensa, mismos que transcribo a continuación: i) persistencia de la inflación subyacente; ii) mayor depreciación cambiaria; iii) mayores presiones de costos; iv) afectaciones climáticas; y v) escalamiento de conflictos geopolíticos. El banco central también visualiza que hay elementos que podrían incidir en una menor inflación, tales como: i) una actividad económica menor a la anticipada; ii) un menor traspaso de algunas presiones de costos; y iii) que el efecto de la depreciación cambiaria sobre la inflación sea menor al anticipado. Sin embargo, el Banxico advierte en su comunicado que el balance de riesgos respecto de la trayectoria prevista para la inflación en el horizonte de pronóstico se mantiene sesgado al alza.

Como puede apreciarse, es muy difícil de entender o explicar la decisión del Banco de México, aunque en el comunicado de prensa mencionan lo siguiente: ”La (inflación) subyacente, que refleja de mejor manera la tendencia de la inflación, sumó en julio de 2024 dieciocho meses consecutivos de reducciones. En este mes se situó en 4.05%. Su incidencia en la inflación general anual pasó de un valor máximo para este episodio inflacionario de 6.32 puntos porcentuales en noviembre de 2022 a 3.07 puntos porcentuales en julio de 2024.” En otras palabras, el único argumento que medianamente usan para justificar su decisión es que la inflación subyacente va a la baja.

Sin duda eso es un gran error porque eventualmente la inflación no subyacente, que impacta en el índice general, acaba contaminando también al componente subyacente. Veamos un sencillo ejemplo: la inflación general es de 5.57% y se viene la revisión del contrato laboral de su empresa, entonces es lógico que los trabajadores pedirán un aumento de sueldo de al menos ese porcentaje. Si se les autoriza el aumento, eso repercutirá en los costos de la empresa, la cual acabará aumentando precios y así trasladando la inflación no subyacente al componente subyacente (el de las mercancías). Tampoco debemos olvidar la iniciativa de modificación constitucional de que el salario mínimo no deberá aumentar menos que la inflación.

Algo que también llamó la atención es que previo a la reunión de la Junta de Gobierno del Banxico, la expectativa era que una baja en la tasa de interés provocaría una depreciación del peso. En realidad sucedió lo contrario y el peso se apreció frente al dólar, el dólar pasó de costar $19.24 pesos el miércoles 7 a $19.10 pesos el jueves 8 y cerró la semana en $18.84 pesos el viernes 9. Y como el hubiera no existe, con tal de no contradecir la lógica del mercado, hay dos posibles soluciones a esta incógnita:

Si no hubiera bajado la tasa de interés el Banxico el peso se hubiera apreciado más. Hay que recordar que el viernes 2 de agosto el dólar cerró en 19.051 pesos y el domingo se dio la crisis del carry trade yen-peso, lo que llevó la paridad a rebasar los 20 pesos por dólar la noche del domingo 4 de junio en el mercado extrabursátil.

Los inversionistas globales esperaban o temían una mayor disminución de la tasa de interés y cuando vieron que sólo fue de un cuarto de punto, pues fue una señal positiva para regresar algunas posiciones a México.

Ahora, la pregunta más importante de todas, ¿a quién beneficia esta decisión del Banco de México?

Muchos argumentan que la baja en la tasa de interés dará un nuevo impulso a la actividad económica incentivando la inversión. Yo dudo mucho que ese sea el caso por dos razones: 1. La economía reacciona a las decisiones de política monetaria (alza o baja de tasa de interés) muy lentamente, con un rezago de 6 meses a un año; y 2. La baja es realmente marginal como para ser algo que mueva la aguja en las decisiones de inversiones de las empresas.

Donde se puede ver un beneficio es para quienes tienen créditos contratados a tasa variable, ya que hay una baja inmediata de la TIIE a 28 días de un cuarto de punto porcentual, por lo que empresas y personas en esta situación se verán beneficiados. Pero el mayor favorecido de todos es el mayor deudor de todos y me refiero al sector público federal.

Pues sucede que el sector público, al mes de junio de 2024 tiene una deuda interna de 12.242 billones de pesos, de los cuales 12.159 billones estaban en la forma de emisión de valores. Me di a la tarea de hacer algunas cuentas y mis estimaciones son de que con la baja de un cuarto de punto porcentual por parte de Banxico en la tasa de interés, el sector público se ahorra unos 30 mil millones de pesos anuales por concepto de pago de intereses. Nada mal para un gobierno al que le urge disminuir el déficit fiscal de 5.9% del PIB en 2024 a 3.5% del PIB en 2025 sin mediar una reforma fiscal.

Otra baja en la tasa objetivo en la próxima reunión de la Junta de Gobierno del 26 de septiembre, alineada a la prevista baja en la tasa de interés de fondos federales por parte del Banco de la Reserva Federal de Estados Unidos (FED), generará el ahorro de otros 30 mil millones de pesos. Es claro que el Banxico ayuda a la Secretaría de Hacienda en sus objetivos fiscales.

Y con este punto es con el que quiero cerrar esta entrega. Después de hacerse pública la decisión del Banxico, han corrido ríos de tinta digital en el sentido de cuestionar si el Banco central mexicano mantiene su compromiso en la lucha contra la inflación o si ha perdido su autonomía y ahora tomará sus decisiones en función de los intereses de la SHCP. Es por ello que esta decisión es percibida como errónea, innecesaria y arriesgada ya que se cuestiona la reputación y el compromiso del banco central de combatir la inflación. Ojalá no se echen a la borda tres décadas de prestigio del Banco de México.

Son tiempos de mucha incertidumbre y necesitamos estar informados. Escúcha aquí el Episodio 18 de ECONOMEX Podcast:

Alejandro Gómez Tamez*

Director General GAEAP*

alejandro@gaeap.com

Sígueme en X: https://x.com/alejandrogomezt