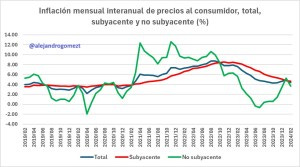

De acuerdo con el último registro del INEGI, la inflación de precios al consumidor durante febrero de este año disminuyó a 4.4%, lo que constituye la lectura más baja desde noviembre de 2023. Este dato desató el optimismo de varios analistas de que la inflación regresó a su tendencia de disminución y se reforzó la expectativa de que el Banco de México comenzará este mismo mes su ciclo de baja de tasas de interés.

Cabe señalar que desde antes de que se diera a conocer el dato de inflación de febrero, la enorme mayoría de analistas ya habían pronosticado que el Banxico bajaría su tasa de interés objetivo en un cuarto de punto porcentual a 11.00% en su próxima reunión de Junta de Gobierno del 20 de marzo.

Las expectativas de disminución de la inflación y de baja de la tasa de interés objetivo me sorprenden por su optimismo. De acuerdo con la última Encuesta Citibanamex de Expectativas (del 5 de marzo de 2024), el consenso ubica la inflación al cierre de este año en 4.14% y la tasa de interés objetivo en 9.44%. Para el 2025, el optimismo se mantiene, y se espera que la inflación sea de 3.74%, mientras que la tasa de interés objetivo sea de 7.48 por ciento.

Esto significa que el promedio de analistas consultados por Citibanamex estima que de ahora al fin de este año, la tasa de interés objetivo del banco central bajará en aproximadamente 1.75 puntos porcentuales y que para el cierre de 2025, disminuirá en 3.75 puntos porcentuales.

¿Es este escenario realista? Parece que no por diversos motivos. El primero es el relacionado con el cálculo de la tasa de interés implícita de los Cetes a 28 días, y el segundo tiene que ver con cuestiones económicas estructurales.

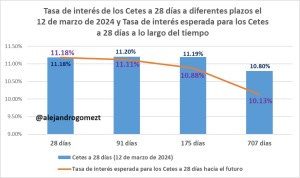

Con relación al primer punto, tenemos que la tasa de interés implícita anualizada que calculamos en GAEAP para los Cetes a 28 días (de acuerdo con los resultados de la subasta del 12 de marzo) está en un nivel de 11.11% para dentro de 91 días (junio 2024), está en 10.88% para dentro de 175 días (septiembre 2024) y de 10.13% para dentro de dos años (marzo 2026). Esto implica que el mercado anticipa que el rendimiento de los Cetes a plazo de 28 días estará en un nivel solo 30 centésimas de punto porcentual más bajo que el de ahora dentro de 6 meses y luego comenzará a disminuir paulatinamente tan sólo 0.75 puntos porcentuales hasta llegar a 10.13% dentro de dos años.

Esto significa que el mercado no tiene incorporadas en sus expectativas, lo que los analistas consultados por Citibanamex piensan que va a suceder.

Ahora, con respecto a los factores estructurales que hacen difícil que se cumplan las expectativas de baja de inflación y de tasa de interés, en GAEAP estamos viendo que la inflación no va a bajar como se espera, y por lo tanto la tasa de interés se mantendrá elevada más tiempo del que actualmente se piensa. Esto por los problemas geopolíticos, los déficits fiscales y la crisis energética que si bien ha disminuido, aún persiste a nivel global.

En esta entrega abordo brevemente el tema geopolítico y pongo énfasis en la incidencia del desequilibrio fiscal en la inflación.

En Estados Unidos no han logrado disminuir su tasa anual de inflación como quisieran, y de hecho su lectura de febrero 2024 fue de 3.2%, ligeramente por arriba del nivel de 3.1% observado en el mes inmediato anterior. Para el Banco de la Reserva Federal de Estados Unidos (FED), que fija la política monetaria, el dato del Índice de Precios al Consumidor (IPC) de febrero puede debilitar su confianza en que la inflación se acerca a su objetivo del 2%, lo que podría llevar a mantener el rango de su tasa de interés objetivo actual, de entre el 5.25 y el 5.50%, durante un período más largo.

Dada esta situación, se ven dos riesgos al alza para la inflación en México; el primero es que tengamos cierto componente de inflación importada desde Estados Unidos, aunque esto se puede mitigar con la sobrevaluación del peso mexicano, y el segundo radica en la dificultad para el Banco de México de bajar la tasa de interés unilateralmente y demasiado rápido si la FED no lo está haciendo.

Entonces hoy la discusión económica y financiera global gira en torno al IPC estadounidense y lo que hará la FED en sus movimientos de tasa de interés.

No estoy seguro de por qué determinados analistas, así como algunos miembros de la Junta de Gobierno del Banxico pudieran pensar que los bancos centrales de los países que conforman el G7, excepto Japón, van a recortar sus tasas de interés pronto, a pesar de: la persistente inflación de los servicios; que la crisis del Mar Rojo no se encuentra en un “profundo problema” (sarcasmo); existen otros conflictos geopolíticos en ciernes, desde el temor a las armas nucleares iraníes hasta el pedido de Armenia de unirse a la Unión Europea.

Aunado a lo anterior, el escenario base es el de una victoria electoral a la presidencia estadounidense por parte de Donald Trump, quien ha amenazado con imponer aranceles punitivos (inflacionarios) más altos en contra de China de hasta un 60%, lo que en su momento obligará a la Reserva Federal a detener sus posibles recortes de tasa; además de lo que se está desarrollando en la arquitectura financiera global, que apuntala los precios del oro y del Bitcoin.

Pero más allá de los temas geopolíticos y sus impactos en la inflación, la otra razón que hace difícil que la inflación baje en México, y con ello las tasas de interés es el creciente problema de los déficits fiscales.

Desde este espacio he criticado que para este año México, con un déficit fiscal de 5.4% del PIB, equivalente a 1.7 billones de pesos, logrará un crecimiento económico de apenas 2.5% aproximadamente. El déficit fiscal implica un mayor gasto público, el cual es un componente muy importante de la demanda agregada. En GAEAP estimamos que el PIB nominal de México en 2024 será de 33.8 billones de pesos, por lo que un gasto público presupuestado de 9.06 billones, representa el 26.8% del PIB.

Es así que un mayor déficit fiscal, que se traduce en más gasto público, se vuelve inflacionario cuando la oferta de bienes y servicios no puede crecer a la par de la demanda. Una mayor demanda agregada, ocasiona que se demande una mayor cantidad de gente para trabajar y cuando ésta escasea, aumentan los salarios reales, lo que a su vez genera inflación. El mercado laboral mexicano ya esta bastante estresado.

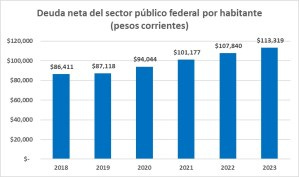

Otro punto a destacar con respecto al gasto público y la política monetaria, es que es posible que al elevar las tasas de interés para controlar la inflación, los bancos centrales empeoraron el problema de desequilibrio fiscal al ocasionar mayores pagos de intereses sobre la deuda, y por lo tanto mayores déficits fiscales.

En México las políticas monetaria y fiscal evidentemente no están coordinadas. De acuerdo con la teoría monetaria, se supone que cuando los bancos centrales encarecen el endeudamiento (cómo ha sucedido en México en los últimos tres años), ellos dan por sentado que los políticos a cargo de la política fiscal responderán endeudándose menos. Pero esto no ha sucedido y hay pocos indicios de que suceda en el futuro cercano.

En 2023, los Requerimientos Financieros del Sector Público (RFSP), la medida más amplia del déficit fiscal, ascendieron a 1.3 billones de pesos al cierre del año, lo que representó el 4.3% del PIB. Como se mencionó líneas arriba, el déficit fiscal de México previsto para 2024 será de 1.7 billones de pesos, representando el 5.4% del PIB.

Entonces, más allá de los problemas geopolíticos y lo que sucede en Estados Unidos con la inflación, para que México controle completamente la inflación, el país debe equilibrar sus finanzas públicas, lo que implica no elevar más el déficit fiscal. Y es que la única manera de lograr una reducción de la demanda total, que en última instancia frene la inflación, es que la autoridad fiscal implemente una consolidación fiscal, creando así un efecto riqueza negativo. Sin esa contracción fiscal, la inflación será persistente en el nivel actual o bien, podría aumentar.

Los apretones en la política monetaria han reducido la inflación desde los máximos del año pasado, pero la teoría monetaria sobre la que se construye esa política supone que la política fiscal terminará de hacer el trabajo reduciendo los déficits. Hasta el momento, la SHCP y la Cámara de Diputados no parecen interesados en cooperar, por lo que se espera que los precios seguirán aumentando a un ritmo irritantemente rápido y las tasas de interés tardarán mucho más tiempo en bajar.

Alejandro Gómez Tamez*

Director General GAEAP

alejandro@gaeap.com

En X: @alejandrogomezt