LECCIONES DE LA DEBACLE ECONÓMICA DE JAPÓN

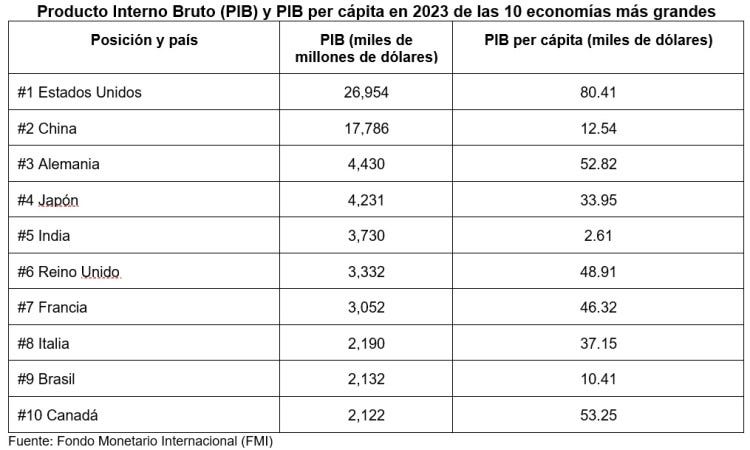

Recientemente se informó que en 2023 el Producto Interno Bruto (PIB) de Japón fue superado por el de Alemania. De este modo, Japón pasó a ser la cuarta economía del mundo. Esta caída en su ranking mundial se da 13 años después de que China lo desbancara de la segunda posición en 2010, una posición en la que Japón había durado desde la década de los ochentas.

Es verdad que el PIB nominal expresado en dólares está influenciado por el tipo de cambio. Dado que el yen japonés se ha depreciado frente al dólar estadounidense en casi un 30 por ciento en los últimos tres años, es lógico que el cálculo del tamaño del PIB japonés en dólares ciertamente se reduce.

Pero más allá de los ajustes por tipos de cambio, es evidente el estancamiento económico de Japón. Los datos del Fondo Monetario Internacional (FMI) muestran que la tasa de crecimiento real promedio anual de Japón entre 2000 y 2022 fue sólo del 0.7%, mientras que la de Alemania fue del 1.2%. Como resultado, durante las últimas dos décadas, el PIB japonés sólo aumentó alrededor del 17%, mientras que el PIB alemán creció casi al doble, un 30.0%.

Mientras tanto, la productividad laboral de Japón –medida por el valor de los bienes o servicios que un trabajador puede producir por hora– ocupaba el puesto 30 entre los 38 países de la OCDE en 2022, y es la más baja entre los países avanzados del G-7. La productividad laboral de Japón es sólo el 60% de la de Alemania, que ocupa el segundo lugar, sólo detrás de Estados Unidos. Esta es la razón por la que el PIB de Alemania pudo rebasar al de Japón, a pesar de tener una población que es sólo dos tercios de la de Japón.

Hay indicadores más preocupantes para la economía japonesa. El PIB nominal per cápita de Japón se situó en apenas 34 mil dólares en 2023, ocupando el puesto 21 entre los 38 miembros de la OCDE, un mínimo histórico para Japón. Además, el PIB de Japón representó sólo el 4.2% de la economía mundial en 2022, que también es el porcentaje más bajo registrado desde la década de 1980. En el último trimestre de 2023, el consumo privado y la inversión empresarial cayeron respectivamente un 0.4% y 0.1% en comparación con el trimestre anterior.

Es verdad que, contrario a lo que sucede con la macroeconomía, a muchas grandes empresas japonesas les está yendo bien gracias al yen débil. Empresas como Toyota se benefician significativamente de la depreciación del yen; Estas empresas están estableciendo récords de utilidades y valor de mercado.

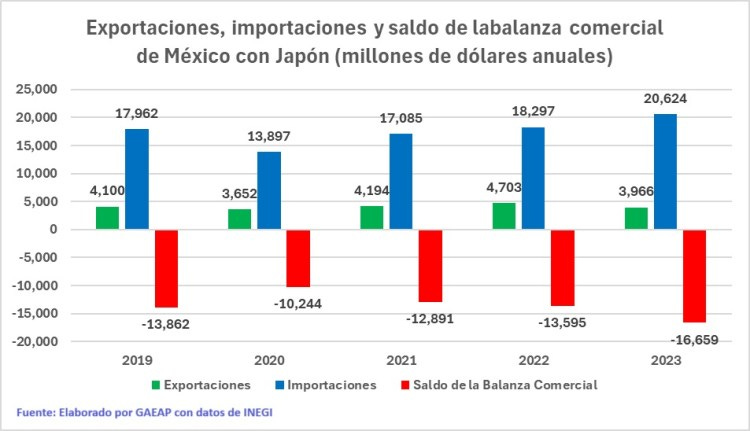

Japón sigue siendo una potencia exportadora y en el caso de su relación con México, vemos que mientras México ha estado estancado en sus ventas a Japón, el país oriental ha venido aumentando sus ventas a México de manera consistente en los últimos tres años. En 2023 México le vendió a Japón mercancías por 3,966 millones de dólares (mdd), pero importamos desde dicho país 20,624 mdd, lo que nos ocasionó un déficit en nuestra balanza comercial con Japón de 16,659 mdd.

De acuerdo con analistas, el mayor problema que enfrenta la economía japonesa en este momento es la caída del consumo. Y eso se debe principalmente a que los salarios de los trabajadores comunes y corrientes casi se han mantenido al mismo nivel durante las últimas tres décadas. Esto es anormal para una economía avanzada. Aunque las grandes empresas han aumentado los salarios de sus empleados en respuesta a las presiones gubernamentales, la mayoría de las Pymes japonesas se muestran reacias a hacerlo.

Debido a la continua desregulación financiera del Banco de Japón, la economía japonesa ha pasado gradualmente de un largo periodo de deflación a registrar inflación en los últimos años. Se espera que la tasa de inflación este año sea de alrededor del 3%, mientras que los datos recientemente publicados mostraron que los salarios reales en enero de 2024 cayeron un 0.6% interanual. Esta tendencia no sólo frenaría el consumo individual, sino que también conduciría a la pérdida de recursos humanos. Hay informes de que muchos trabajadores japoneses calificados se están mudando a Estados Unidos y Europa, ya que allí pueden recibir salarios mucho más altos mientras realizan trabajos similares.

Es evidente el mal momento por el que atraviesa la economía japonesa y es en este contexto que me encontré con un interesante artículo editorial de Michael Wilkerson, publicado el pasado 1 de mayo en el portal de The Epoch Times, y titulado “La advertencia de Japón para Estados Unidos”. En dicha entrega, se hace un recuento de los errores de política económica que llevaron a Japón a la delicada situación en la que está y se lanza una advertencia de que Estados Unidos podría correr una suerte similar.

El artículo comienza mencionando que la semana pasada, Japón vio cómo su moneda, el yen, se seguía depreciando rápidamente frente al dólar estadounidense y otras monedas del mundo hasta niveles casi récord. Esto llamó la atención de los mercados financieros y de otros observadores y, en algunos sectores, generó pánico. Existía la preocupación de que Japón, una antigua gran nación ahora vista cada vez más como el “hombre enfermo de Asia”, estuviera al borde de una crisis monetaria y en sus mercados financieros.

No hace mucho tiempo, Japón era la envidia del mundo. La recuperación de posguerra de Japón y el posterior milagro económico produjeron en la década de 1980 la segunda economía más grande del mundo después de Estados Unidos. Numerosas corporaciones multinacionales japonesas fueron admiradas por el mundo empresarial como resultado de su crecimiento, eficiencia y disciplina gerencial. El Estado y las grandes empresas estaban estrechamente alineados en lo que parecía una fórmula imparable. Llenos de efectivo y confianza, las empresas e inversionistas japoneses fueron agresivamente expansionistas, adquiriendo participación de mercado, propiedades simbólicas, recursos y negocios en Estados Unidos y otros lugares. Al igual que las preocupaciones actuales sobre China, entonces abundaban los temores de que Japón superara a Estados Unidos como líder económico mundial.

Estos temores eran infundados. “Japón Inc.” Era una casa construida sobre cimientos defectuosos. El dinero fácil excesivamente acomodaticio con tasas de interés muy bajas, junto con un alto apalancamiento en los sectores financiero y corporativo, facilitaron una enorme burbuja bursátil e inmobiliaria, que eventualmente estalló en 1990. La crisis condujo a una depresión de la que Japón nunca se ha recuperado, incluso después de tres décadas. La pregunta es, ¿por qué no? Aquí reside una lección para el mundo.

Los repetidos rescates gubernamentales de empresas financieras e industriales en quiebra han perpetuado la crisis de Japón. Los líderes y las políticas de Japón han bloqueado repetidamente el proceso natural de destrucción creativa que, si se le hubiera permitido seguir su curso y limpiar el sistema, habría sido un estímulo masivo para el espíritu empresarial y la vitalidad económica. Sin embargo, en lugar de permitir que el capitalismo funcionara, el sistema japonés condenó al país a una generación de estancamiento.

Como resultado, Japón ha soportado tres “décadas perdidas” de débil crecimiento económico, menor poder adquisitivo, niveles de vida cada vez más bajos, pérdida de prestigio e influencia en la comunidad global y una población que envejece, a la que se destinan importantes recursos de la nación insular.

Japón tiene ahora la relación deuda pública/PIB más alta del mundo, en un nivel de 264%. Los bancos japoneses son zombis ambulantes, incapaces de crecer o prestar porque nunca han reestructurado sus balances para limpiar enormes cantidades de deuda resultantes de los excesos de décadas anteriores. El Banco de Japón (BOJ) posee bonos gubernamentales y otros activos equivalentes al 127% del PIB de Japón, la proporción más alta de cualquier banco central del mundo. Esta cartera generó más de 70 mil millones de dólares en pérdidas contables para el Banco de Japón solo en seis meses de 2023.

Cabe señalar que en el contexto de Japón, el término de banco o empresa zombie, se utilizó por primera vez después de la burbuja de activos y el posterior colapso de la década de 1990, cuando los bancos continuaron apoyando a empresas que de otro modo habrían quebrado. A finales de 2023, Japón tenía alrededor de 250,000 empresas que técnicamente son negocios zombis, de acuerdo con William Pesek, autor del libro “Japanización: lo que el mundo puede aprender de las décadas perdidas de Japón”.

El yen japonés se ha devaluado frente al dólar estadounidense en más de 30% en solo tres años desde 2021. Desde la crisis financiera mundial de 2008-09, el yen ha perdido el 75% de su valor frente al oro. Debido a la gran dependencia de Japón de las importaciones, esta pérdida de poder adquisitivo se ha traducido directamente en un nivel de vida sustancialmente más bajo para el pueblo japonés. En teoría, Japón podría respaldar el yen elevando las tasas de interés, pero esto es una imposibilidad política, monetaria y fiscal.

Décadas de políticas de dinero fácil son el principal culpable y causa de este lento desastre.

El Banco de Japón apenas comenzó a aumentar las tasas de interés en marzo, unos tres años después de que Estados Unidos y la Unión Europea pusieran fin a sus propias políticas de dinero fácil. Esta fue la primera vez que el Banco de Japón subió las tasas desde 2007, una medida que sacó la tasa de interés oficial de territorio negativo. No obstante, ahora que la inflación se acerca al 2% anual, una tasa de política monetaria de corto plazo de 0% a 0.1% significa que las tasas reales se mantienen alrededor del 2% negativo. Esto sirve como un impuesto adicional para los hogares japoneses y un estímulo previsto para gastar hoy en lugar de ahorrar para mañana.

Básicamente, el dinero es gratis en Japón, pero nadie puede permitirse el lujo de pedirlo prestado, incluso si los bancos logran prestarlo. El Banco de Japón y todo el sistema bancario se encuentran en la penumbra de la insolvencia. Sólo la política japonesa de tasas de interés cero, que ya lleva una década, ha permitido que el decrépito sistema financiero japonés siga en pie tras la crisis financiera de 2008 y los efectos de los cierres económicos causados por la COVID-19. Japón no puede darse el lujo de aumentar las tasas de interés para respaldar su moneda más que nominalmente por encima del límite cero sin que esto ocasione un incremento sustancial en los costos del servicio de la deuda y provocar pérdidas explosivas. Esto terminaría de echar abajo todo su desvencijado sistema.

Una economía en crecimiento podría ayudar a aliviar la carga, pero la economía de Japón está moribunda. Esto no es sorprendente, ya que un crecimiento significativo es imposible bajo montañas de deuda. El PIB se contrajo un 0.8% en el tercer trimestre y logró un crecimiento del 0.1% en el cuarto trimestre de 2023. Si bien el país apenas escapó de la recesión técnica (dos trimestres consecutivos de caída del PIB), Japón no ha registrado un crecimiento del PIB superior al 2% en más de 20 años, salvo dos trimestres de recuperación después de los shocks globales de la crisis financiera y el COVID.

Japón también representa un desastre demográfico de lento avance. Japón tiene la población promedio más vieja de todos los países importantes del mundo y la tasa de fertilidad más baja, de apenas 1.37. La tasa de fertilidad de Japón ha estado por debajo de la tasa mínima de reemplazo de la población (2.1) durante 40 años, lo que significa que el país está envejeciendo y perdiendo productividad económica, y probablemente sea demasiado tarde para revertirlo.

Todo esto representa una grave advertencia para el mundo en general y para los Estados Unidos en particular.

El gobierno estadounidense está compitiendo con Japón por el infame título de nación más endeudada. Las naciones excesivamente endeudadas no pueden crecer. Estados Unidos se encuentra con una deuda del gobierno federal en relación con el PIB del 129%, una relación que está aumentando rápidamente. Estados Unidos es ahora el cuarto país más endeudado del mundo. La deuda de nuestro vecino del norte está creciendo más rápidamente ahora porque el gobierno federal se niega a abandonar el gasto deficitario, incluidos 1.7 billones de dólares adicionales en 2023, que deben financiarse con nueva deuda, al igual que más de 1 billón de dólares en gastos por intereses. Esta deuda (y el costo de pagarla) actúa como un lastre para la economía. El gasto deficitario y el endeudamiento necesario para respaldarlo desplazan la inversión y el financiamiento del mercado privado.

En lugar de permitir que quiebren más bancos insolventes y empresas no rentables, la política monetaria estadounidense desde al menos la crisis financiera de 2008 ha apuntalado malos modelos de negocios (y los valores de los activos de inversiones que de otro modo no tendrían valor) al subsidiar el costo del capital muy por debajo de la tasa de interés natural con tasas de interés ultrabajas. En una nación que ha sido abanderada y exportadora del capitalismo durante más de dos siglos, las políticas gubernamentales socialistas en Estados Unidos están impidiendo que el capitalismo funcione en ese país. Esto eventualmente alcanzará a sus mercados financieros y a su economía, tal como sucedió con Japón.

Pero no es sólo una política monetaria y financiera miope lo que amenaza la competitividad de Estados Unidos.

Si las actitudes, cada vez peores, de los estadounidenses hacia la importancia del matrimonio y los hijos no cambian drásticamente de rumbo, Estados Unidos enfrentará el mismo destino demográfico que Japón. La tasa de fertilidad en Estados Unidos ha estado disminuyendo desde al menos 2008 y alcanzó un mínimo histórico de 1.62 en 2023. Esto está muy por debajo de la tasa de reemplazo y, por lo tanto, es insostenible.

Los progresistas señalan la disminución de las tasas de fertilidad y el envejecimiento de la población para justificar la inmigración ilegal masiva, pero para el autor esto es una pista falsa. Argumenta que traer a la nación a decenas de millones de inmigrantes no calificados, sin educación y culturalmente no asimilados no es un beneficio sino más bien una carga insostenible para la infraestructura social, una sangría enervante para la productividad económica y un impuesto insoportable para los ciudadanos legales. Al menos Japón acertó en esa parte al ser un país cerrado a la migración.

Alejandro Gómez Tamez*

Director General GAEAP*

alejandro@gaeap.com

En X: @alejandrogomezt