RIESGOS GEOPOLÍTICOS Y FINANCIEROS PARA LA ECONOMÍA GLOBAL

Emergen dos motores centrales de la época en la que vivimos: la desglobalización y la desfinanciarización.

Desde este espacio les he comentado cómo es que en países como Francia y el Reino Unido, sus políticos llevan varias semanas poniendo al público en pie de guerra. Esta puede ser la preparación psicológica para un evento de caos masivo. Hace unos días escribí de cómo es que los gobiernos de Occidente necesitan eliminar la deuda y que les resulta conveniente la guerra entre Rusia y la OTAN, perdón Ucrania.

Me pregunto si el ciudadano promedio de Estados Unidos entiende que su país esté en guerra con Rusia y, por defecto, con China. Es un tema sobre el que he derramado un montón de tinta digital: la guerra global que ahora se está desarrollando, que nos han presentado como un conflicto local entre dos países.

Ahora bien, soy consciente de que este es un blog de temas económicos y financieros, pero la realidad es que se puede decir que la geopolítica es el impulsor más importante de los flujos de capital y, por ende, de los resultados de las inversiones.

Desde este espacio he advertido de cómo los neoconservadores estadounidenses y varios grupos de interés, están llevando al mundo a una guerra nuclear. Necesitamos rechazarlos en todos los niveles. Si no lo hacemos, nuestro futuro será sombrío.

¡Un firme no!

La gente está cansada. Veamos qué ha sucedido en las últimas semanas en Europa:

Francia: El partido de Marine Le Pen derrotó al partido de Emmanuel Macron en Francia, obteniendo el 34% de los votos, y Macron convocó elecciones anticipadas.

Bélgica: El Primer Ministro, Alexander De Croo, renunció después de que la derecha en Bélgica lograra avances.

Italia: El partido de derecha de Giorgia Meloni será el que obtenga la mayor cantidad de escaños en Italia.

Alemania: La coalición gobernante fue derrotada por los conservadores y la AFD quedó en segundo lugar.

Irlanda: En Irlanda se eligieron numerosos candidatos antiinmigración.

Holanda: El partido de Geert Wilders en los Países Bajos obtuvo muchos escaños y se convirtió en el segundo partido más grande.

Austria: el partido de derecha FPÖ duplicó su número de escaños hasta convertirse en el partido más grande.

España: el partido de derecha Vox se ha convertido en el tercer partido más grande con alrededor del 10% de los votos.

Inglaterra: El Partido Reformista de Nigel Farage anunció su manifiesto:

Rechazar la agenda del Foro Económico Mundial (WEF)

Cancelar la membresía a la Organización Mundial de la Salud (OMS)

Rechazar la agenda de eliminar el efectivo

Leyes para detener la ideología woke

Proyecto de ley sobre libertad de expresión

Detener la cultura de la cancelación

Eliminar la idea del Net Zero

Energía nuclear por la vía rápida

Apoyar a los agricultores

Eliminar las prohibiciones a los automóviles que utilizan combustibles fósiles

Sistema fiscal para apoyar el matrimonio

Oposición a las monedas digitales (CBDCs)

Todo esto es una clara señal del enfado de los ciudadanos.

Pero para ser honesto, no creo que vayamos a ver muchos cambios de inmediato. Mientras el Banco Central Europeo controle el sistema monetario en Bruselas, la política dentro de los estados miembros no importará mucho. Para un cambio verdadero, deben romper las palancas de control y el proceso para lograrlo. La fragilidad vendrá a través de los mercados de divisas. Ya estamos viendo grandes diferenciales en los mercados de bonos entre los estados miembros de la Unión Europea (nunca se ha logrado consolidar un mercado de bonos en la UE). El siguiente paso serán los mercados de divisas (euro), y eso casi con seguridad significa controles de capital.

¿Conclusiones prácticas para llevar? El euro será el punto de quiebre. O rompe con la inercia o los globalistas lo autodestruyen, pero la autodestrucción no ocurrirá hasta que tengan sus preciadas CBDCs en funcionamiento.

¿Por qué digo eso? ¡Fácil! Las CBDC implican controles de capital. Es dinero programable. En el momento en que lo implementen, pueden, con solo tocar un botón, programar su capacidad para usarlo. ¿Quieres comprar un boleto de avión para ir a tu residencia en Fughedabouttheworldistan? «Lo siento señor/señora, su acceso a ese servicio no es consistente con los objetivos de sostenibilidad de la ONU, usted criminal ecológico».

Entonces, en el mundo de las divisas, el dólar se beneficia, pero en realidad estamos viendo un repudio a todo dinero fiduciario.

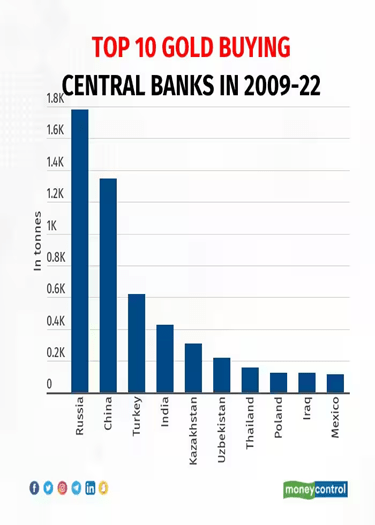

En ese sentido, estamos viendo que en el periodo de 2009 a 2022, la compra de oro fue realizada por los bancos centrales de Rusia, China, Turquía, India, Kazajistán, Uzbekistán, Tailandia, Polonia, Iraq y México.

De este listado, notarás que tres (Rusia, China e India) son miembros de los países BRICS. Además, Turquía se unirá a los BRICS.

Señalo esto porque, como vengo compartiendo con ustedes desde hace varias semanas, estamos presenciando el surgimiento de un mundo multipolar, con un mundo centrado en Estados Unidos por un lado y un mundo centrado en China por el otro. Por primera vez en la historia, la participación de los países BRICS en la economía global ha superado la de las naciones del G7 (Canadá, Francia, Alemania, Italia, Japón, el Reino Unido y Estados Unidos) en términos de un PIB expresado en paridad de poder adquisitivo.

El oro juega un papel importante en esta multipolarización. Los BRICS necesitan el metal precioso para respaldar sus monedas y alejarse del dólar estadounidense, que ha servido como moneda de reserva internacional durante aproximadamente 80 años. Cada vez más comercio mundial se realiza en yuanes chinos, y hay informes de que los BRICS (que eventualmente podrían incluir otras economías emergentes importantes como Arabia Saudita, Irán y más) están desarrollando su propio medio de pagos.

Y con relación a esto…

Putin ha confirmado que el sistema de pagos independiente de los BRICS está en marcha

«Dirigiéndose a una multitud de 12,000 asistentes de más de 100 países del mundo en el 27º Foro Económico Internacional de San Petersburgo (SPIEF), Putin dijo que tal sistema de transacciones sería «indiferente a la presión política, el abuso y las sanciones externas».

La noticia llegó tras el anuncio del presidente de que Rusia ha superado a Japón para convertirse en la cuarta economía más grande del mundo».

Vladimir continuó explicando por qué:

«Por supuesto, no es ningún secreto que la fiabilidad y la confianza en los sistemas de pago occidentales se han visto profundamente socavadas, y también por los propios países occidentales. Junto con los socios extranjeros, aumentaremos el uso de las monedas nacionales en los acuerdos de comercio exterior y aumentaremos la seguridad y eficiencia de tales operaciones a través de la línea BRICS».

El momento en que Occidente robó activos rusos para dárselos a Ucrania fue el momento en que se puso en marcha el tomar una medida global para buscar una alternativa.

Tardará un poco en implementarse, pero llegará. La gente tiende a sobreestimar las cosas a corto plazo y a subestimarlas a largo plazo.

Esto se aplica en términos generales a la tecnología (el automóvil, el teléfono, Internet), pero creo que no será diferente. En el corto plazo, el dólar estadounidense no irá a ninguna parte, a pesar de todos los fanáticos del oro que gritan por una caída del dólar. Sin embargo, a largo plazo, estamos presenciando el fin de la hegemonía financiera liderada por Occidente… y eso, por supuesto, está basado en el dólar.

No creo que vayamos a tener que jugar el juego de elegir algún sistema. Es fácil. La alternativa tendrá que ser fiable y digna de confianza. Esto significa que la moneda estará respaldada por activos duros.

Desglobalización y desfinanciarización

En este contexto de cambios monetarios y geopolíticos, quiero ahora presentar el artículo de Charles Hugh Smith publicado el 28 de junio en el blog OfTwoMinds y titulado “Diez riesgos geopolíticos/financieros para la economía global”, en el cual se abordan ampliamente los fenómenos actuales de desglobalización y desfinanciarización, así como algunos de sus riesgos asociados.

El artículo comienza mencionando que los riesgos geopolíticos y financieros están proliferando y se están volviendo cada vez más difíciles de predecir o cubrir por una razón muy básica: la era de la integración y el acuerdo global ha terminado y la era de la desintegración y la discordia global va en ascenso. En la terminología del historiador Peter Turchin, cuando todos encuentran razones para cooperar, el resultado es una era de acuerdo; cuando todos encuentran razones para no cooperar, el resultado es una era de discordia como la que vivimos actualmente.

Debajo del caótico torbellino de dinámicas complejas y riesgos, emergen dos motores centrales de la época en la que vivimos: la desglobalización y la desfinanciarización.

La era de 30 años de creciente globalización se ha revertido, reduciendo la influencia de los mercados y aumentando el dominio de la seguridad nacional. Mientras que la era de la globalización condujo a acuerdos comerciales globales que servían al menos a algunos de los intereses fundamentales de cada participante, la era de la desglobalización se caracterizará por la fragmentación y los acuerdos entre naciones que se dan fuera de las alianzas tradicionales y los campos ideológicos.

En la visión del mundo neoliberal, los mercados son la solución para prácticamente todos los problemas: abrir los mercados, dejar que funcione el mecanismo de descubrimiento de precios, así como las innovaciones, es lo que hará que se resuelvan todos los problemas. Esta construcción es ideológicamente atractiva, pero en el mundo real, los mercados generaron dependencias extremadamente riesgosas en la cadena de suministro respecto de fuentes extraterritoriales poco confiables: sí, estas dependencias eran eficientes y rentables, pero cuando las cosas se desmoronan, hacen que las fichas de dominó caigan mucho más allá de lo que «los mercados» anticiparon o podrían salvaguardar.

La era de 50 años de creciente financiarización también se ha revertido. Este concepto se refiere al sistema en el hemos vivido que intenta reducir todo el valor intercambiado (tanto tangible como intangible, tanto promesas futuras como presentes, etc.) a un instrumento financiero o a un instrumento financiero derivado. Es así que, la financiarización privilegió al capital a expensas de los trabajadores/asalariados, y optimizó la especulación a través de la vasta expansión del crédito y el apalancamiento, permitiendo a las finanzas mercantilizar prácticamente todo en la economía global: mano de obra, capital, bienes, servicios y sí, incluso el riesgo.

Pero el riesgo mercantilizado que puede cubrirse sólo incluye los riesgos que son visibles y conocidos. Cuando los extremos se vuelven más extremos, la posibilidad de que el riesgo escape del corral cuidadosamente cercado por el riesgo cubierto, aumenta de maneras que no pueden cuantificarse ni cubrirse.

Es evidente que muchos analistas de riesgo se centran demasiado en los peligros que surgen de las crisis financieras, por ejemplo, una crisis que ocurriera en el oscuro mercado multimillonario de instrumentos financieros derivados en la que los tenedores de estos contratos con derechos sobre la garantía subyacente (por ejemplo, las viviendas subyacentes a las hipotecas o los automóviles de los créditos automotrices) comiencen a apoderarse de los activos garantizados en la cadena de derivados.

Existe un escenario llamado «La Gran Toma» y su idea básica está bien establecida: los derivados (como CLOs y CDOs, así como muchos brebajes aún más exóticos) pueden incluir en sus cláusulas el derecho al poseedor del instrumento a realizar reclamaciones sobre la garantía subyacente de activos basados en deuda, como viviendas o vehículos.

El riesgo que pocos parecen estar discutiendo no es el de la incautación de los activos en sí, sino la tormenta política que desencadenaría dicha incautación. En los Estados Unidos en los últimos 15 años el público ha tolerado una masa apestosa de rescates corporativos egoístas y transacciones con información privilegiada bajo la amenaza de «si no hacemos esto, todo el sistema colapsará», pero su paciencia con la explotación minera a cielo abierto por parte de los financieros puede agotarse más rápidamente de lo que imaginan las elites políticas.

La historia sugiere que las revoluciones sociales a menudo comienzan espontáneamente a partir de un acontecimiento aparentemente trivial: la madera muerta de un sistema corrupto y manipulado para canalizar recompensas asimétricas a unos pocos a expensas de la mayoría finalmente se incendia y rápidamente se convierte en un choque.

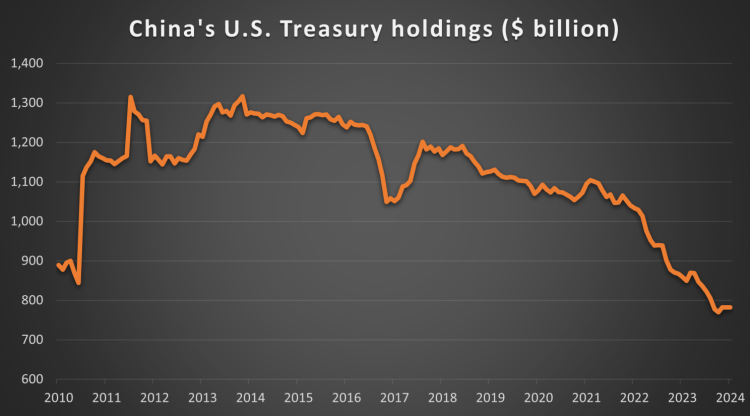

En este espacio hemos señalado como China continúa reduciendo sus tenencias de bonos del Tesoro estadounidense (UST) y la tendencia general de desdolarización, es decir, el mundo se está deshaciendo de bonos del Tesoro y buscando mecanismos de pago que no incluyan el dólar estadounidense (USD). Pero una reflexión pendiente es sobre los riesgos que podrían surgir en otros flujos de divisas, por ejemplo, en el capital que circula por la economía global en la forma de Inversión Extranjera Directa (IED).

Así como el capital que entra o sale de los bonos soberanos de cada país refleja los intereses de cada nación participante, también lo hacen los flujos de inversión de IED y las ventas y compras de productos básicos estratégicamente significativos.

Podemos caracterizar esta enorme reorganización de los flujos globales de capital como una consecuencia directa de dos factores:

1. El predominio de la seguridad nacional sobre los incentivos del mercado (es decir, ganancias, exportaciones mercantilistas, etc.)

2. La fragmentación de acuerdos comerciales amplios en favor de acuerdos especiales con socios comerciales que incluyan no sólo la disminución de aranceles sino también acceso a productos básicos estratégicamente significativos y flujos de capital de inversión.

En otras palabras, el comercio ya no consiste simplemente de abrir nuevos mercados para exportaciones mercantilistas y depositar los dólares excedentes en bonos del Tesoro, sino en asegurar materias primas esenciales y flujos de capital a cambio de acceso a cadenas de suministro y mercados financieros.

La era mercantilista ha terminado: el llamado libre comercio (no existe tal cosa) que creó dependencias críticas relacionadas con la seguridad nacional con países que pueden ser considerados como amigos-enemigos es ahora algo que se debe evitar y revertir a toda costa. Las naciones mercantilistas que han dependido del aumento de las exportaciones como fuente de su crecimiento económico encontrarán mercados restringidos a medida que la relocalización y la glocalización se conviertan en prioridades. (Esto incluye a China, Alemania, Japón y otras economías dependientes de las exportaciones).

Podemos prever que surgirán acuerdos que incluyan el acceso a las materias primas, garantías para comprar bonos soberanos, la apertura a extranjeros de sectores previamente cerrados por parte de economías mercantilistas y el acceso a la inversión directa, no sólo al comercio y los aranceles. En otras palabras, la fragmentación del comercio global abre la puerta a acuerdos negociados entre naciones individuales, adaptados a sus propios intereses, que cubren no sólo sus agendas comerciales sino también el aseguramiento de productos básicos, productos esenciales y flujos de capital.

La globalización no está muerta, pero se está desvaneciendo: la «glocalización» se está convirtiendo en el nuevo mantra.

El riesgo también aumenta cuando los procesos establecidos se desmoronan al surgir múltiples crisis simultáneas que se refuerzan entre sí: lo que se conoce como policrisis. Cuando los mecanismos establecidos ya no resuelven las crisis o los conflictos, los líderes naturalmente se sentirán tentados a intentar medidas cada vez más extremas para recuperar el control (o la ilusión de control).

Todo líder es propenso a cometer errores de cálculo, pero los regímenes autoritarios con nodos de toma de decisiones altamente concentrados son más propensos a tomar decisiones catastróficamente malas porque han suprimido la disidencia y el debate abierto al considerarlos como amenazas a su control político y la narrativa del régimen.

La tendencia global hacia el autoritarismo concentra la toma de decisiones en manos de unos pocos, aumentando los riesgos de errores de juicio o cálculo fatales.

En medio de un universo de riesgos en expansión desconcertante, Richard Bonugli y Charles Hugh Smith analizaron los diez que a continuación se mencionan y que fueron recabados por el consorcio de CedarOwl y plasmados en la llamada “Tabla de riesgos geopolíticos de los inversionistas de CedarOwl”. Este listado puede entenderse como una matriz de riesgos:

1. Los tenedores de instrumentos financieros derivados se apoderan de las garantías subyacentes en una crisis, también conocido como «La Gran Expropiación»

2. Ataques cibernéticos

3. Guerras comerciales (arancelarias)

4. Confiscación de los activos financieros de otras naciones, como ahora lo hace Occidente con los activos rusos

5. Venta/Boicot de los bonos del Tesoro de EE.UU.

6. Imposición de monedas digitales de los bancos centrales (CBDC)

7. La prohibición rusa de las exportaciones de uranio a Occidente

8. Restricciones de acceso a productos de importancia estratégica

9. Criptomonedas privadas que son incorporadas a la fuerza a las CBDC

10. Escalada de la guerra en Ucrania

¿Adónde nos lleva la evaluación de riesgos? Quizás la metáfora más adecuada para describir la próxima década es que los inversionistas, los consumidores y los contribuyentes navegarán en ríos rápidos con períodos de calma cada vez más breves.

La creciente discordia se puede cuantificar en un índice de estrés político. ¿Tenemos evidencia de las fuerzas desintegradoras de Turchin en la era actual?

1. Estancamiento de los salarios reales debido a la sobreoferta de mano de obra: Si

2. Sobreproducción de élites parásitas: Si

3. Deterioro de las finanzas del Estado central: Si

Entonces, ¿qué hacemos como individuos? Reducir el riesgo de nuestras vidas tanto como sea posible y concentrarnos en aumentar nuestras habilidades para resolver problemas. Esta debería ser nuestra definición de autosuficiencia.

Son tiempos de mucha incertidumbre y necesitamos estar informados. Escúcha el episodio 8 de ECONOMEX Podcast aquí :

Alejandro Gómez Tamez*

Director General GAEAP*

alejandro@gaeap.com

Sígueme en X: https://x.com/alejandrogomezt

Si disfrutas de nuestro contenido, te invitamos a apoyar nuestro trabajo suscribiéndote a nuestro servicio informativo premium. Tu suscripción nos permitirá seguir adelante con nuestra labor y, además, te dará acceso a contenido exclusivo.

¡Agradecemos de antemano tu apoyo!